增值税专用发票的进销存管理可以通过以下几个关键步骤来实现:1、发票的接收与验证;2、发票的录入与归档;3、库存的更新与调整;4、销售与发票的关联;5、数据的分析与监控。具体来说,企业需要确保每一张增值税专用发票的真实性和合法性,并及时录入到系统中,同时保持库存数据的准确性,最后通过数据分析来优化管理流程。以“发票的接收与验证”为例,企业应定期检查发票的真实性,确保供应商的资质和发票的合法性,这不仅能避免税务风险,还能提升企业的财务管理水平。

一、发票的接收与验证

- 接收发票:在收到供应商的增值税专用发票后,应立即进行初步检查,包括发票的完整性和基本信息的准确性。

- 验证发票:通过税务机关提供的发票查验平台,验证发票的真实性和有效性。确保发票的各项信息与实际交易一致。

- 供应商资质检查:定期对供应商的资质进行审核,确保其具备合法开具增值税专用发票的资格。

二、发票的录入与归档

- 录入发票信息:将增值税专用发票的详细信息录入到企业的ERP或进销存管理系统中,包括发票号码、金额、税额、供应商信息等。

- 归档管理:将纸质发票进行分类归档,确保在需要时能够迅速找到对应的发票记录。同时,电子发票也需要进行备份和分类存储。

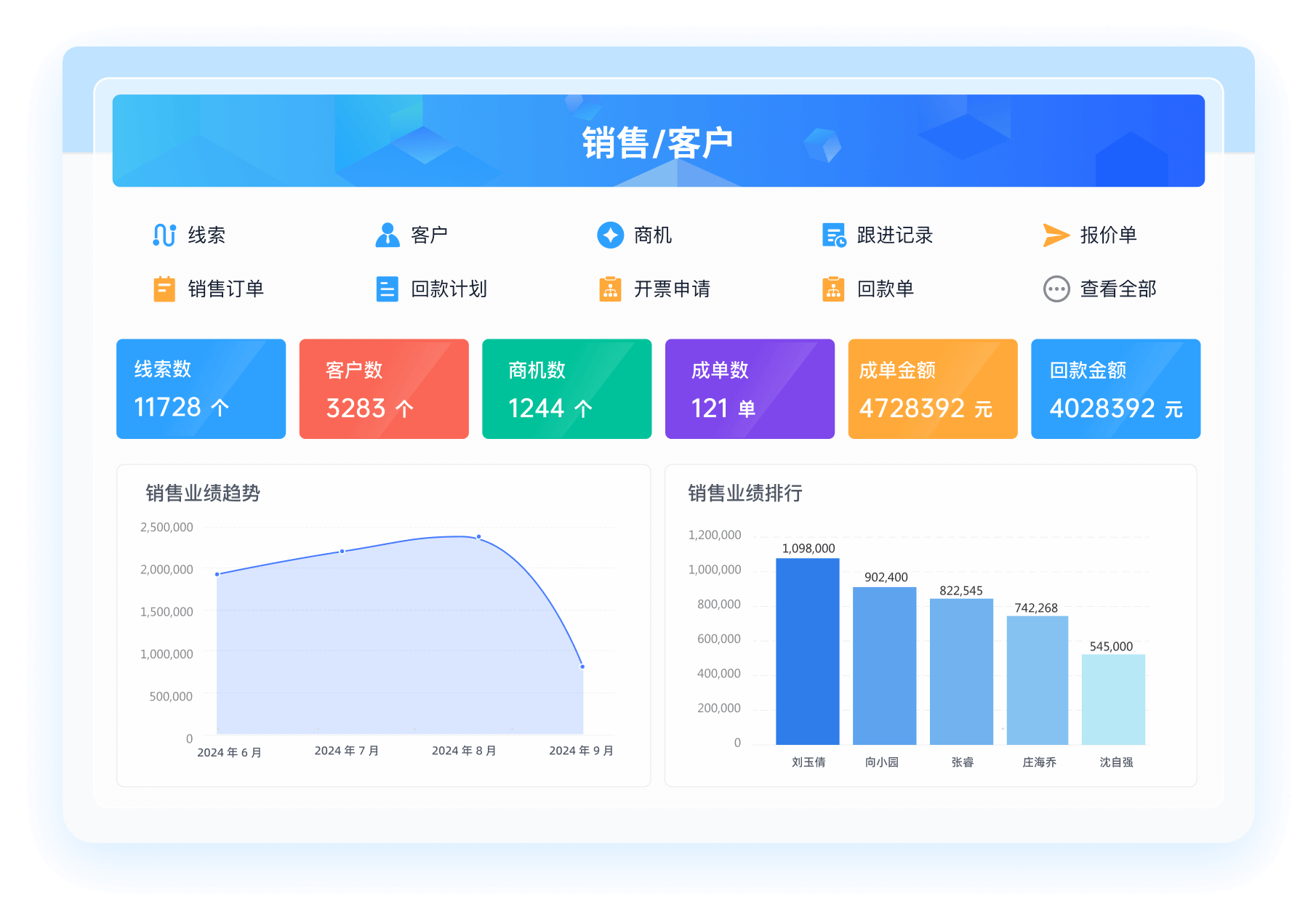

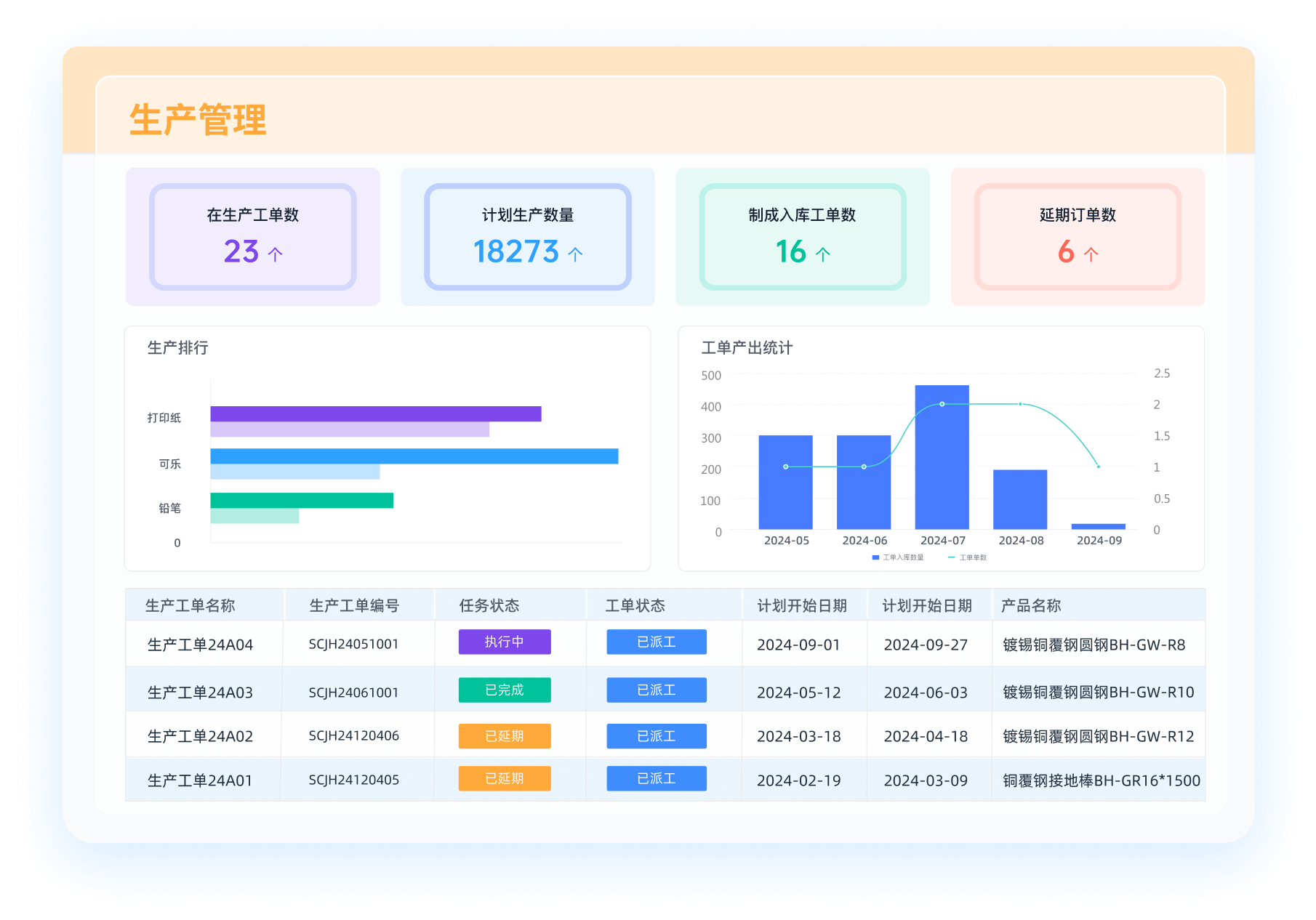

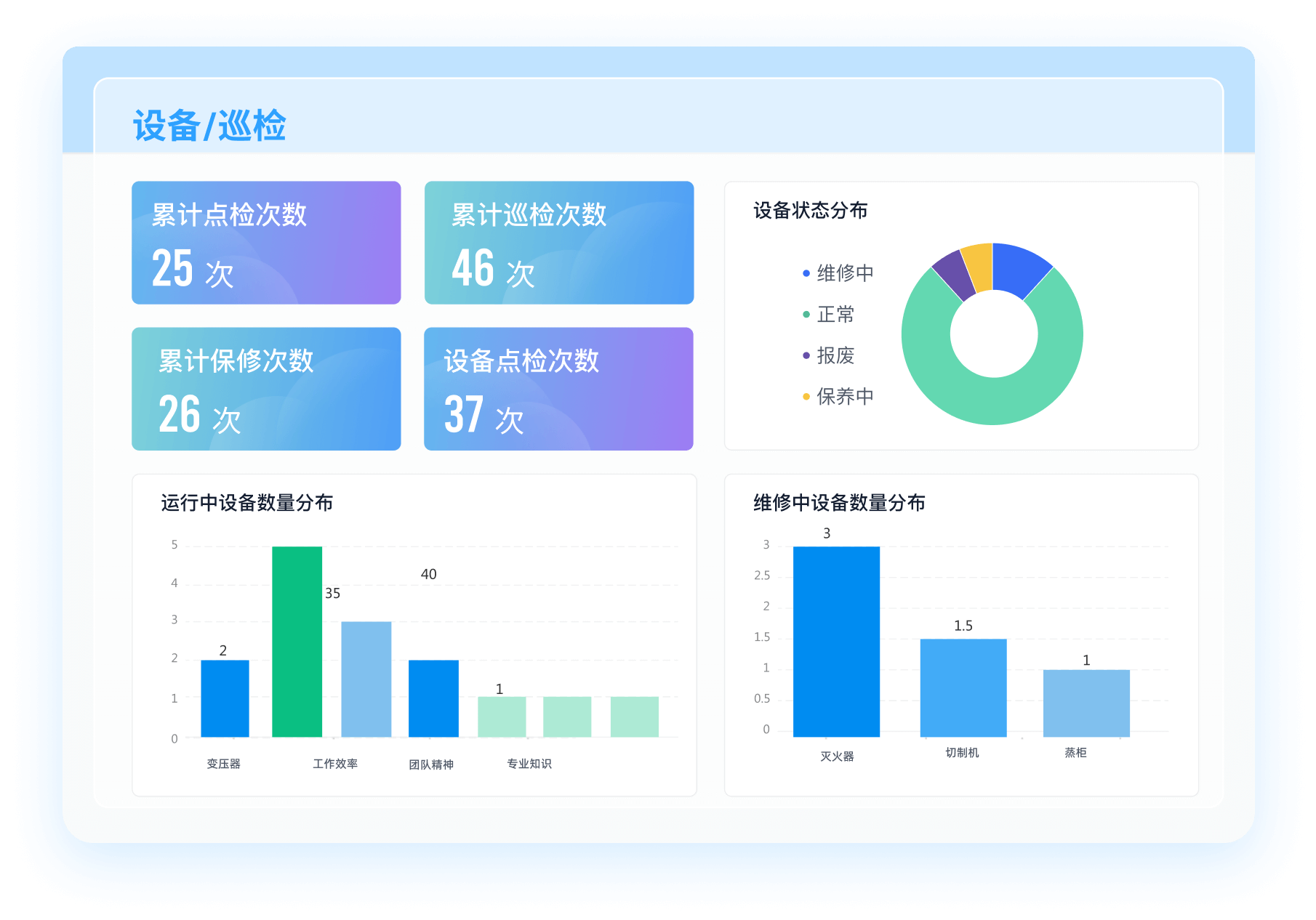

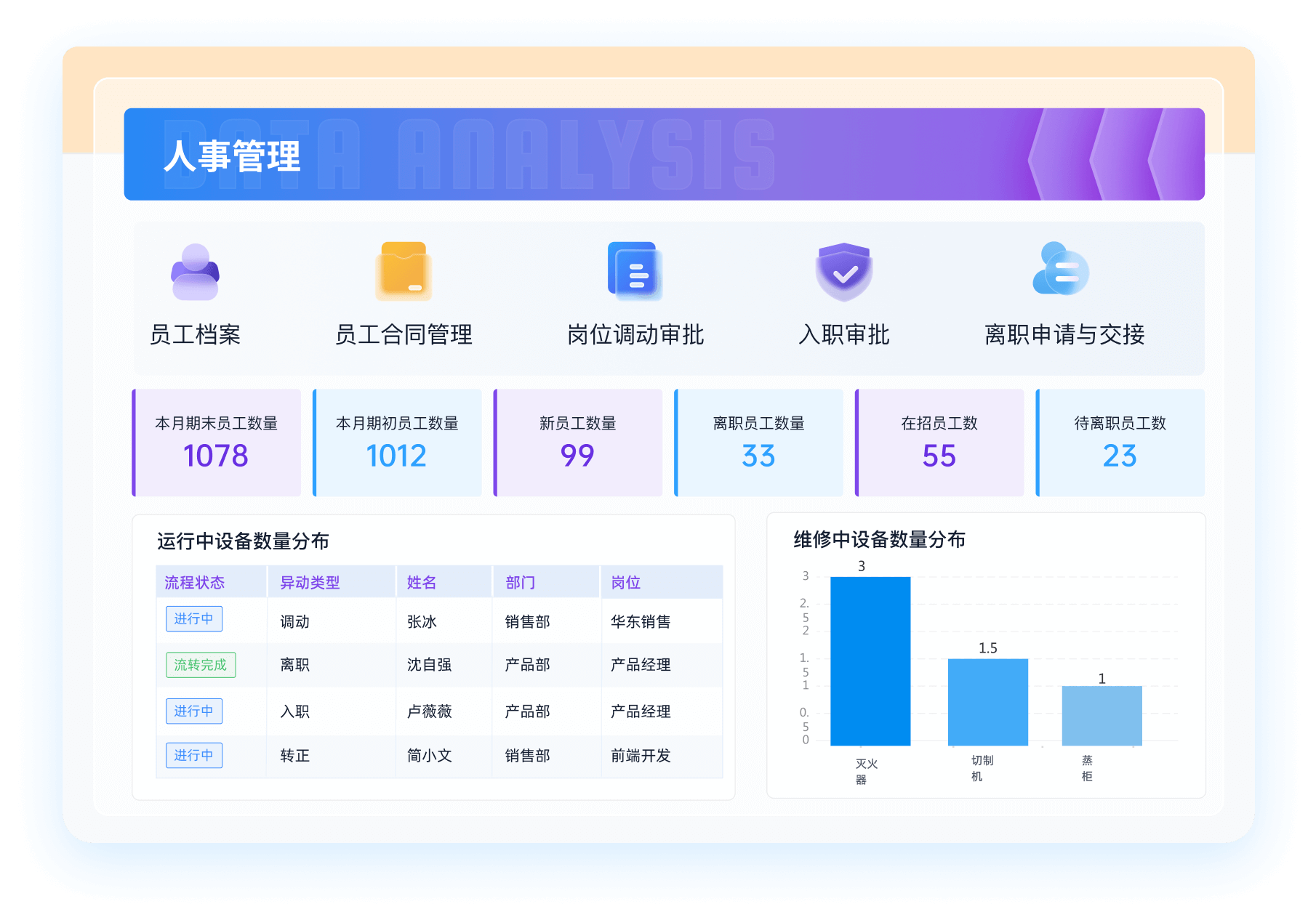

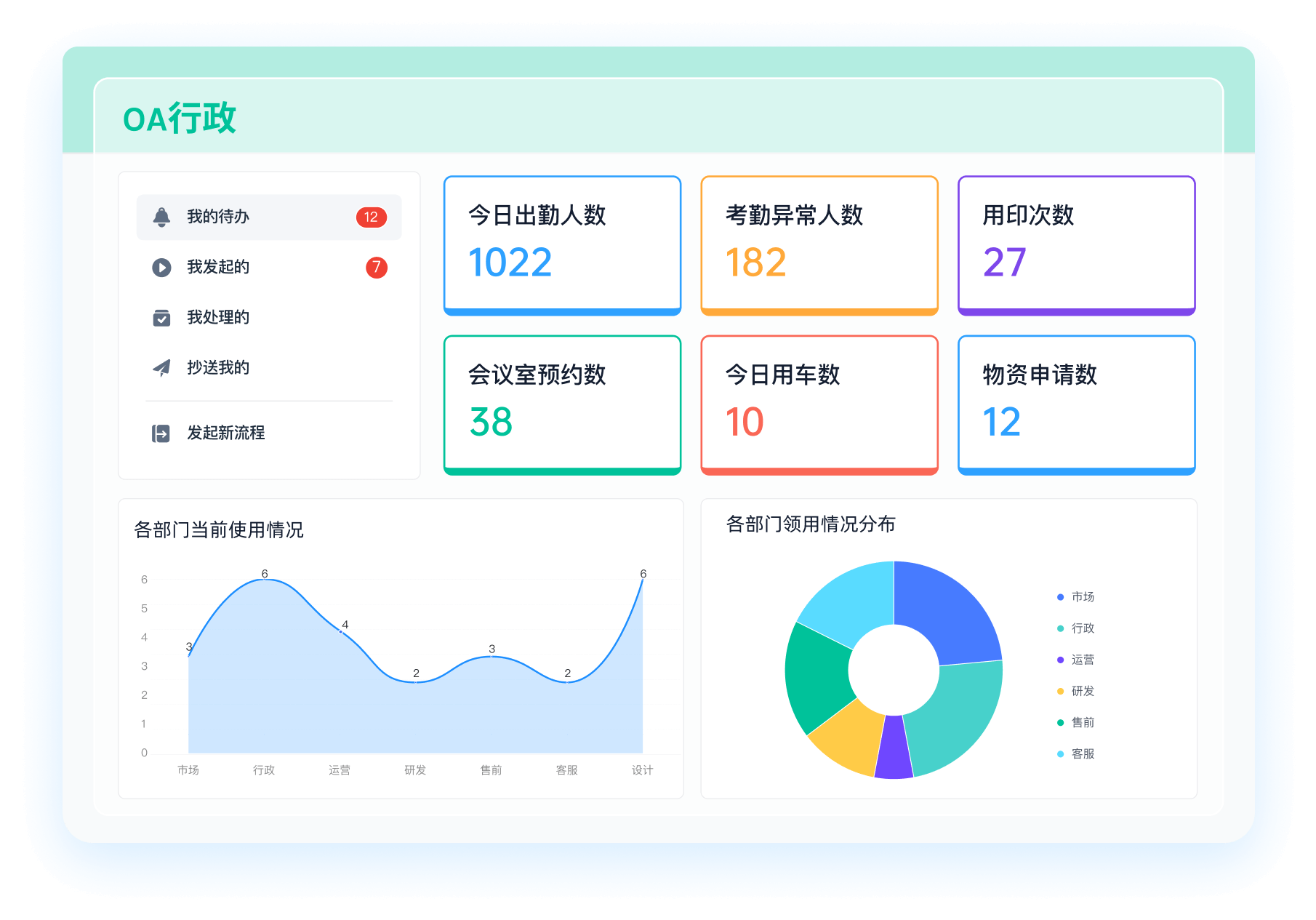

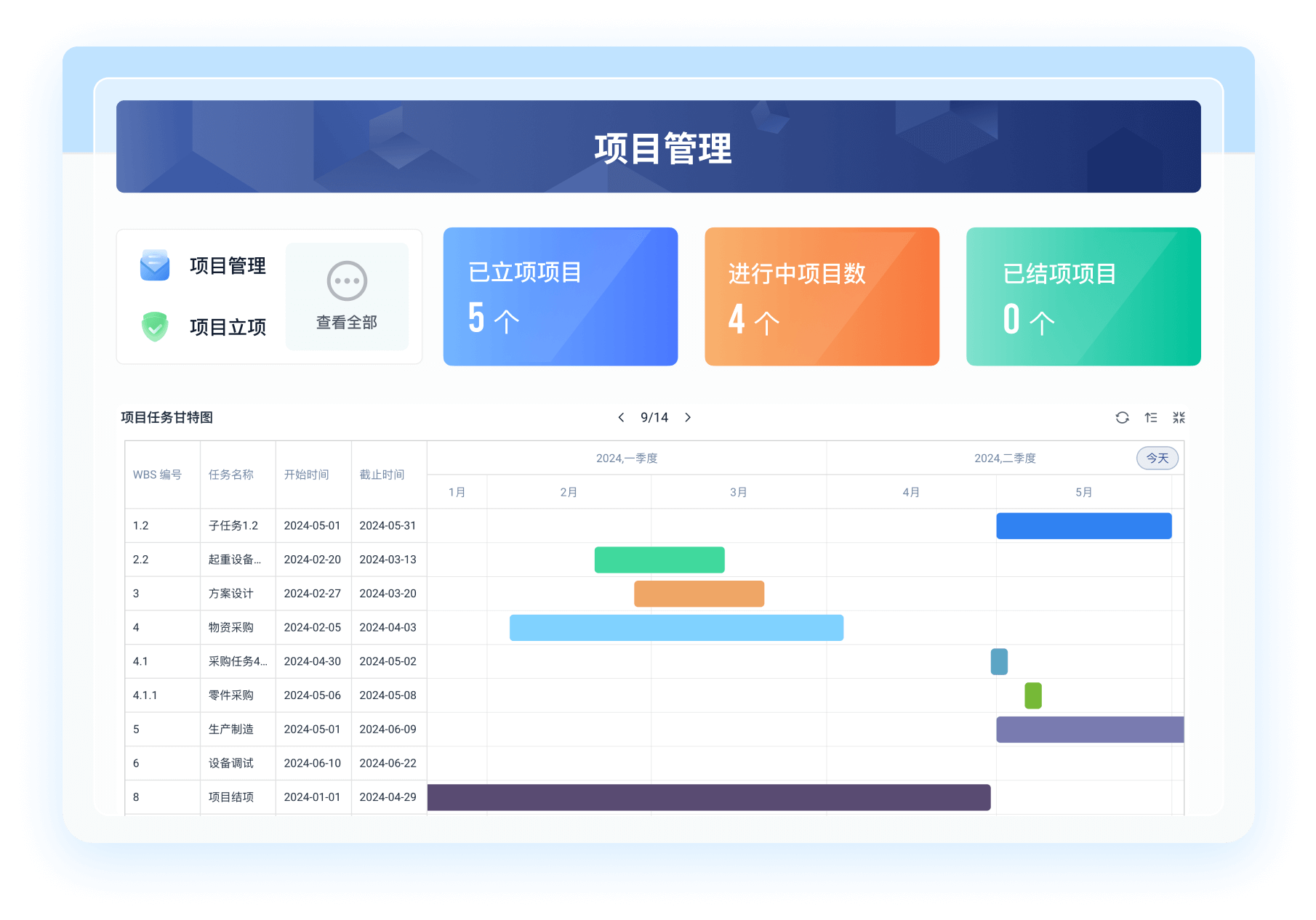

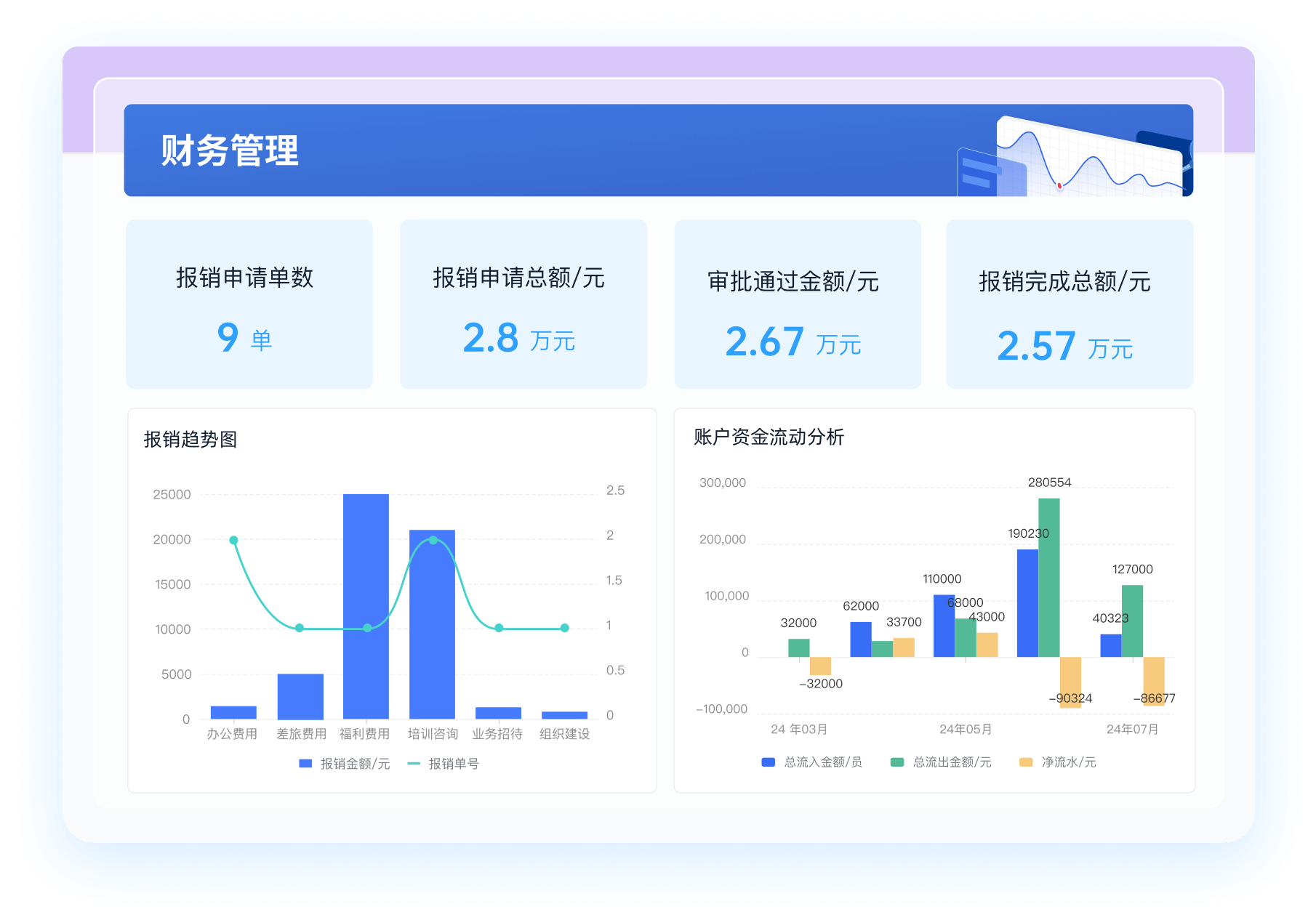

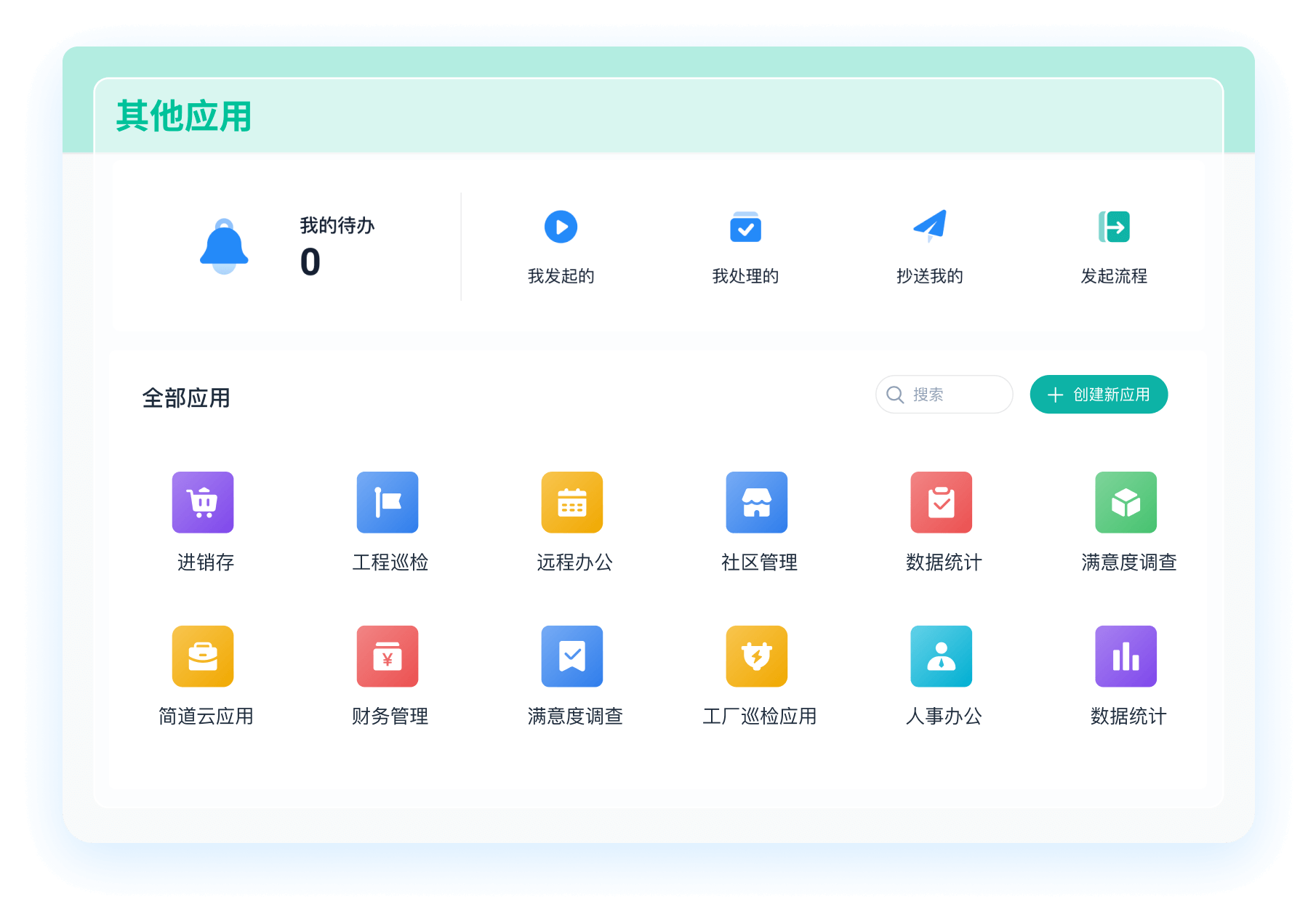

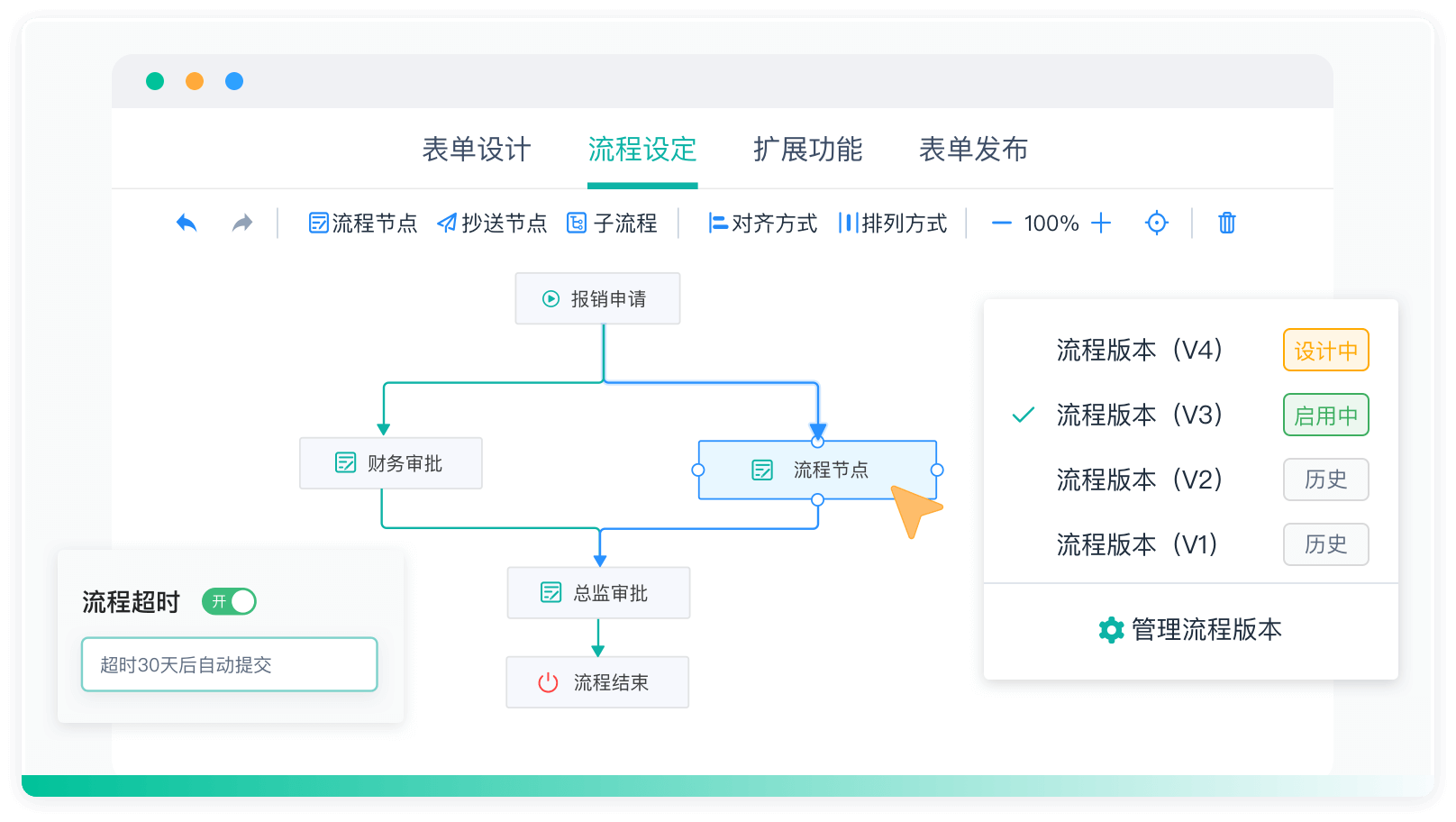

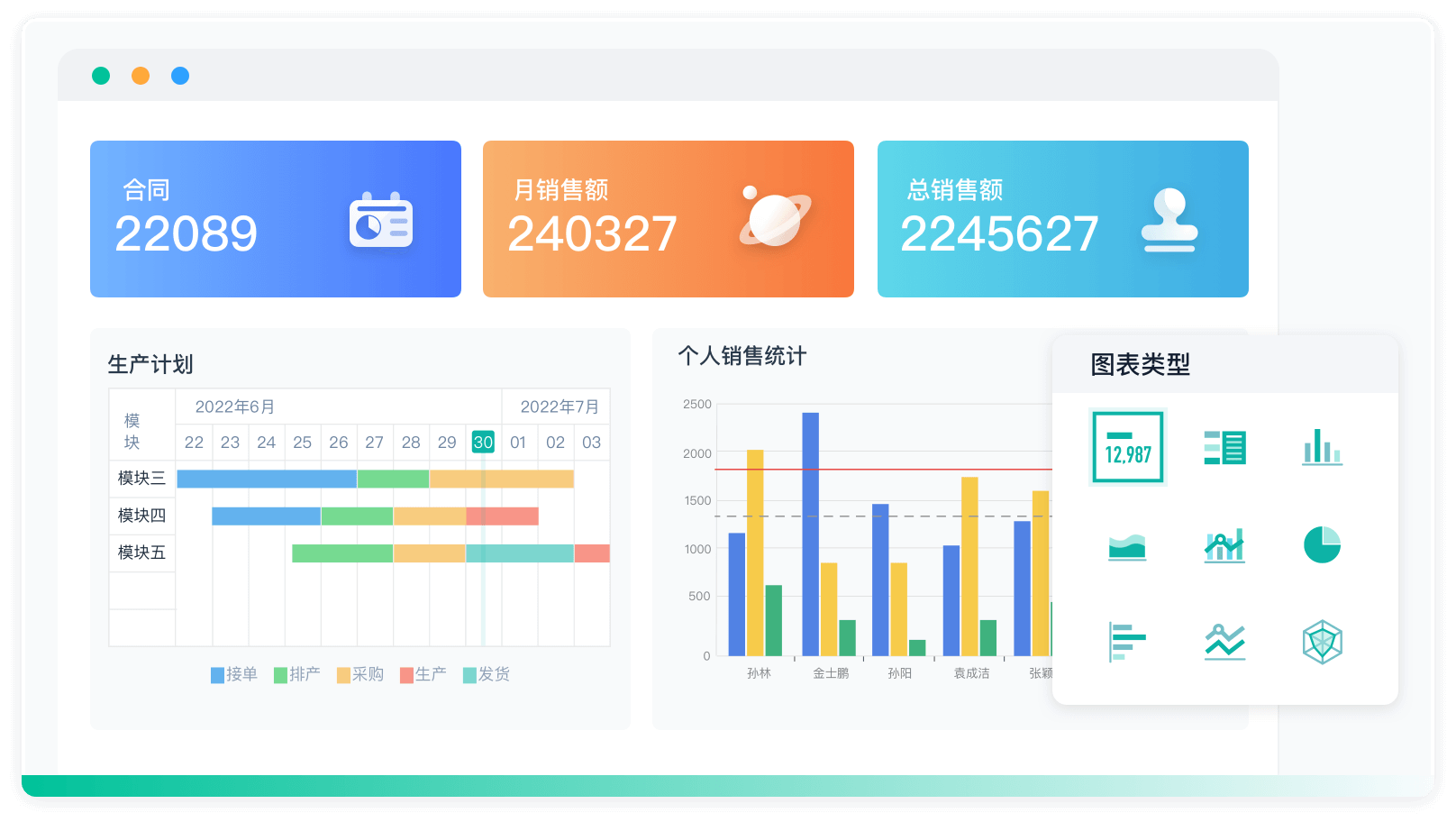

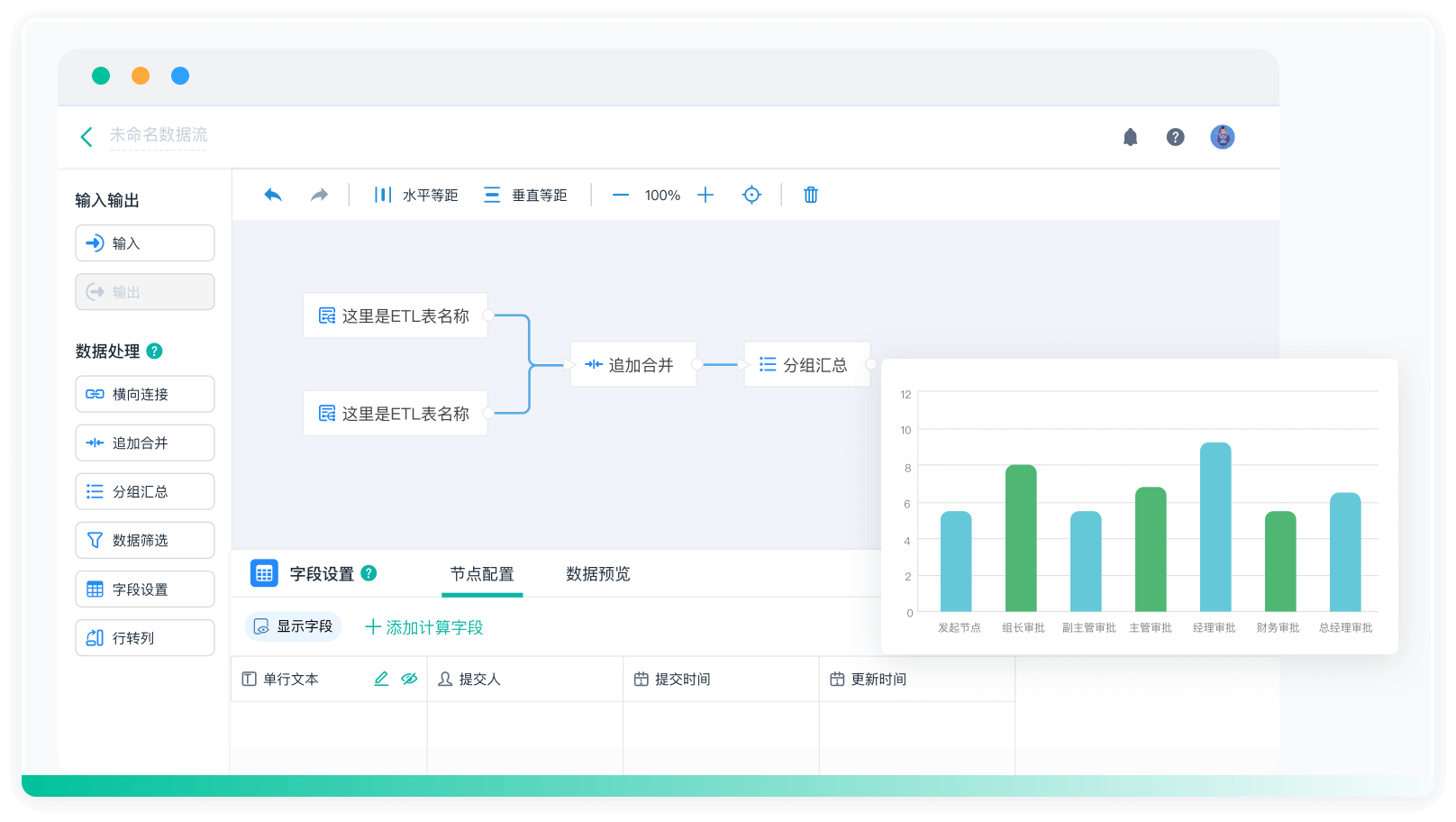

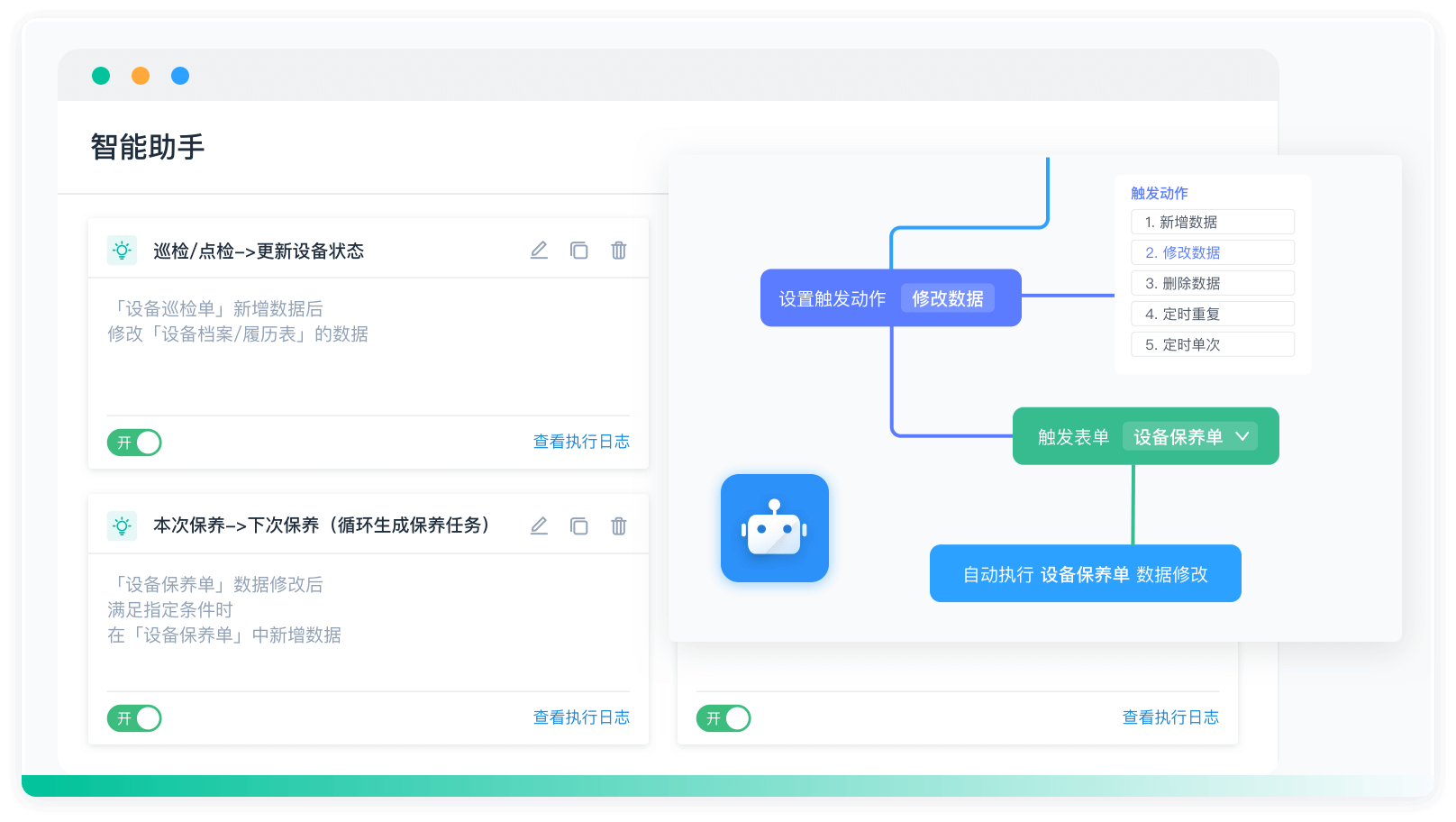

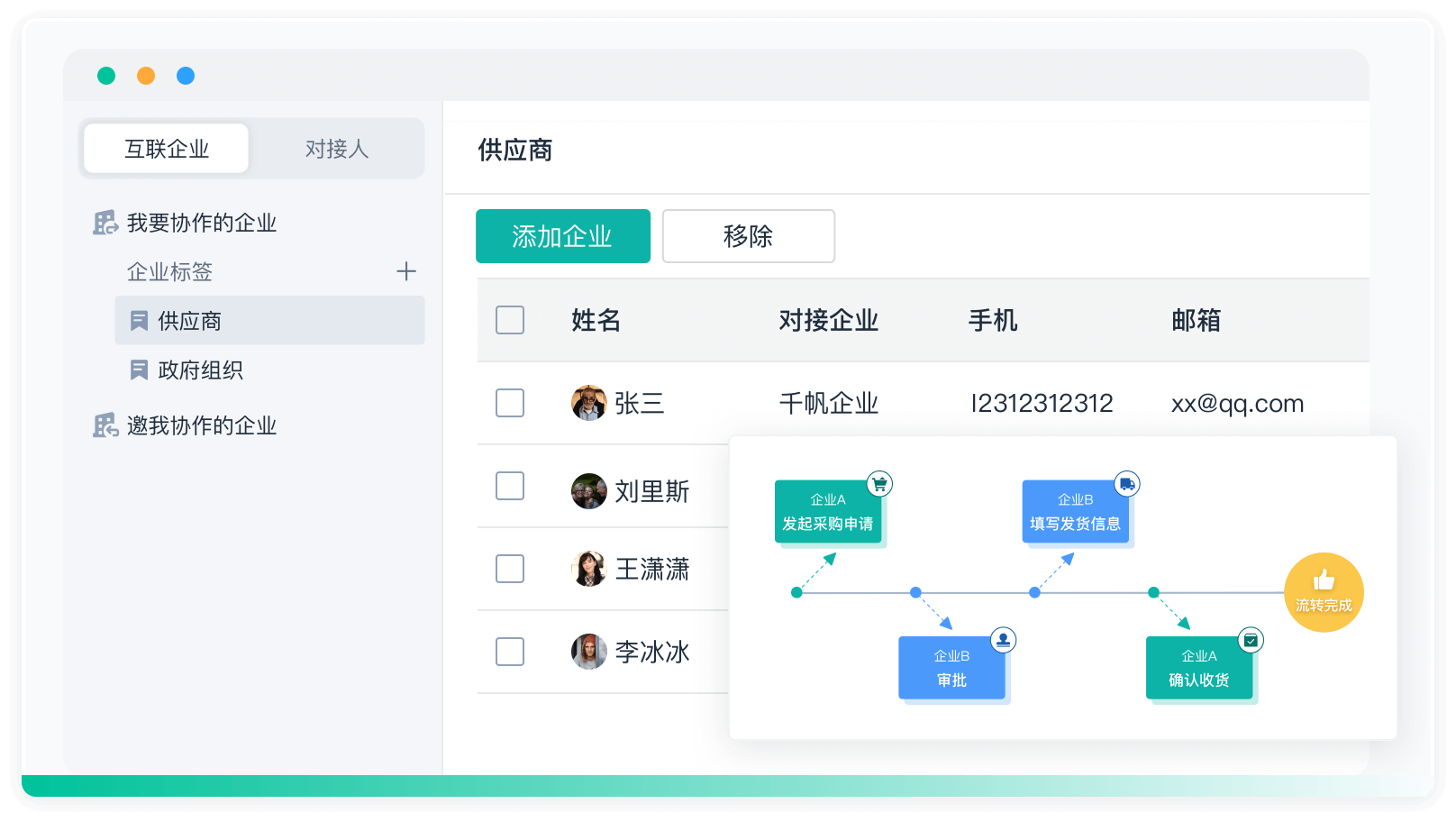

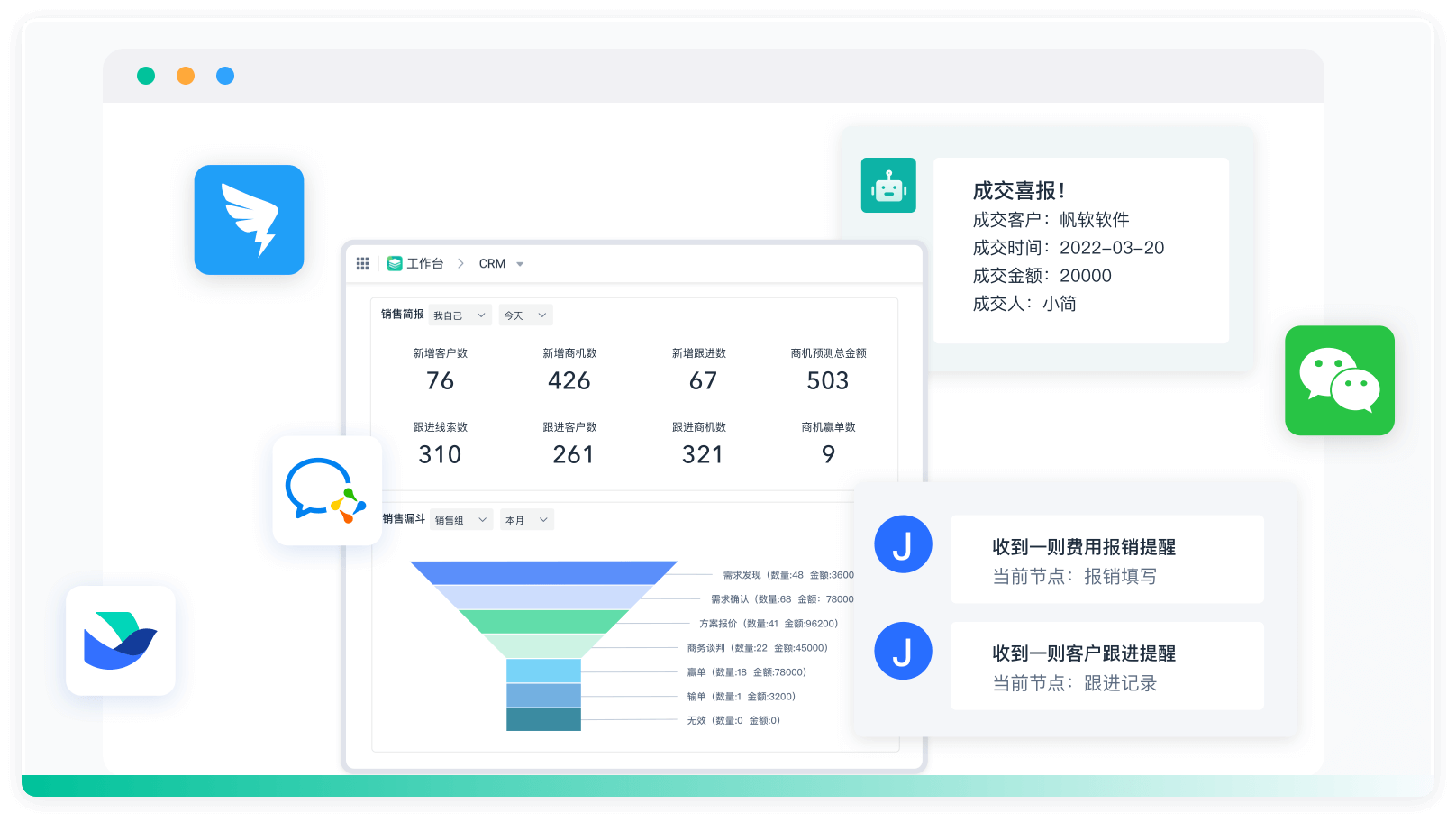

- 统一管理平台:使用像简道云这样的工具,可以将发票管理与库存管理整合在一个平台上,实现数据的无缝对接和统一管理。简道云官网: https://s.fanruan.com/gwsdp;

三、库存的更新与调整

- 更新库存数据:根据增值税专用发票上的采购信息,及时更新库存数据,确保账面库存与实际库存一致。

- 库存调整:定期进行库存盘点,根据实际情况对库存数据进行调整,发现问题及时处理。

- 库存预警:设置库存上下限预警,当库存达到预警值时,系统自动提醒相关人员进行采购或销售调整。

四、销售与发票的关联

- 销售发票开具:在销售商品时,严格按照销售合同和实际交易情况开具增值税专用发票。

- 发票与销售记录关联:将销售发票与对应的销售记录进行关联,确保每一笔销售都有对应的发票记录。

- 销售数据分析:通过分析销售数据和发票信息,了解销售趋势和客户需求,为企业的销售策略提供数据支持。

五、数据的分析与监控

- 数据汇总与分析:定期汇总发票、库存和销售数据,进行综合分析,找出管理中的薄弱环节。

- 监控异常情况:通过数据监控,及时发现并处理异常情况,如库存短缺、发票异常等。

- 优化管理流程:根据数据分析结果,不断优化进销存管理流程,提高企业的运营效率和管理水平。

通过上述步骤,企业可以实现对增值税专用发票的高效管理,从而提高财务透明度和运营效率。

总结主要观点:增值税专用发票的进销存管理需要从发票的接收与验证、录入与归档、库存的更新与调整、销售与发票的关联、数据的分析与监控这五个方面进行全面管理。通过详细的流程和数据分析,企业能够有效提高管理水平,降低税务风险,优化运营效率。

进一步建议:企业应定期进行内部审计,确保各项管理流程的执行效果。同时,借助像简道云这样的工具,实现发票管理与库存管理的无缝集成,提升整体管理水平。简道云官网: https://s.fanruan.com/gwsdp;

相关问答FAQs:

增值税专用发票如何做进销存管理?

增值税专用发票在企业的进销存管理中扮演着重要的角色。合理的管理能够帮助企业更好地控制成本、提高税务合规性以及优化资金流动。以下是一些关于增值税专用发票在进销存管理中应用的要点。

1. 增值税专用发票的基本概念是什么?

增值税专用发票是由国家税务机关监制,专门用于增值税纳税人之间的销售货物和提供应税劳务时开具的一种发票。它不仅是交易的凭证,还是买方抵扣增值税的重要依据。企业在进行进销存管理时,需要确保开具和接收的增值税专用发票符合相关法律法规的要求,以便顺利进行税务抵扣。

2. 如何在进销存管理中记录增值税专用发票?

在进销存管理过程中,企业需对增值税专用发票进行详细记录。以下步骤可帮助企业有效管理这些发票:

- 建立发票管理制度:确保所有员工了解增值税专用发票的管理流程,包括开具、接收和存档。

- 分类记录发票信息:对每一张增值税专用发票进行分类记录,包括发票编号、开票日期、交易金额、税额以及交易方信息等。

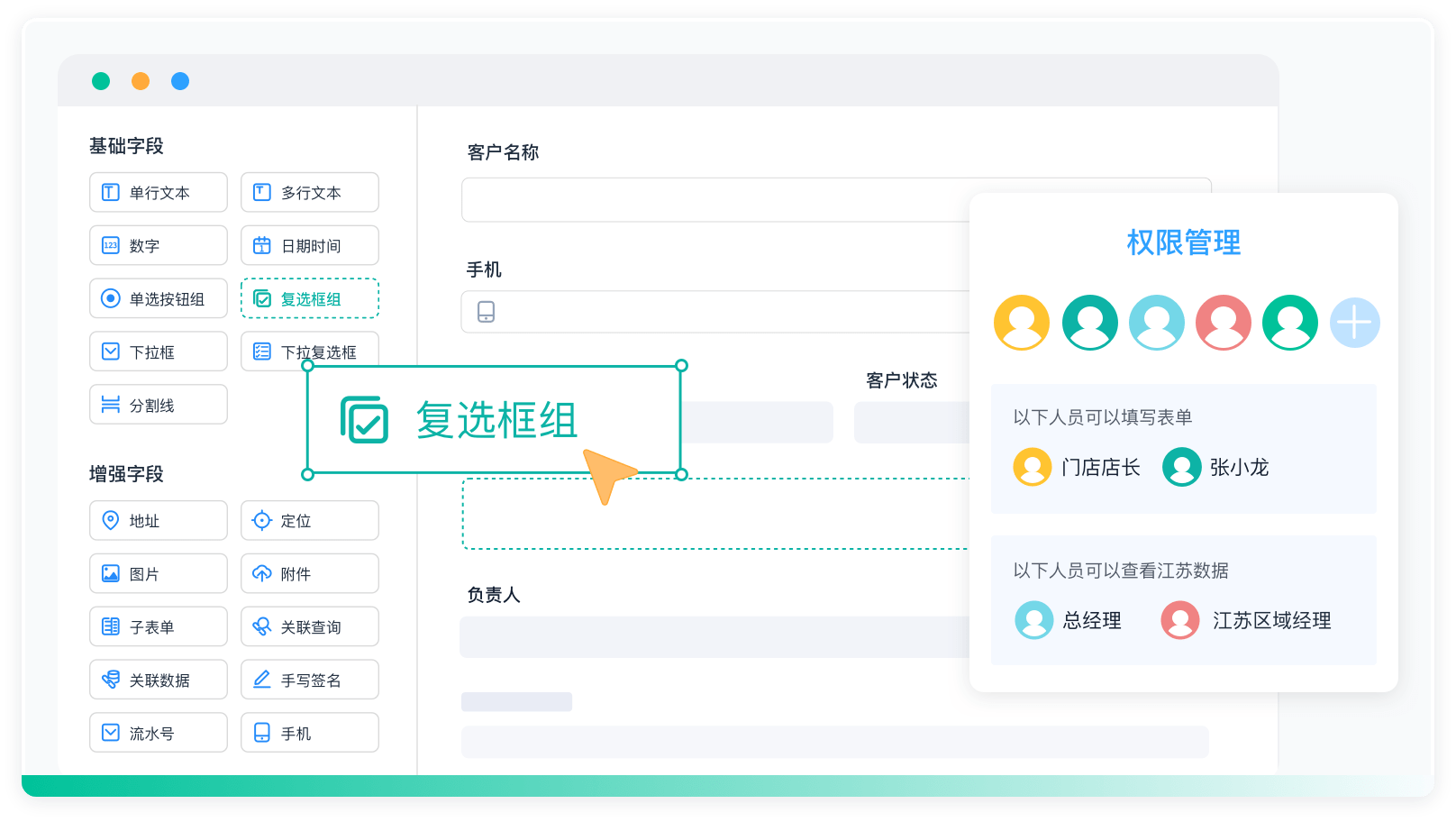

- 利用电子系统管理:使用专业的进销存管理软件,可以更高效地记录和查询发票信息,确保数据的准确性和实时性。

- 定期核对发票数据:定期对开具和接收的增值税专用发票进行核对,确保账务的准确,避免因发票错误导致的税务问题。

3. 增值税专用发票如何影响企业的现金流?

增值税专用发票直接影响企业的现金流和税务负担。企业在进销存管理中应关注以下几点:

- 税务抵扣的及时性:企业在获取增值税专用发票后,需及时进行税务抵扣,减少税负,提高现金流的利用效率。

- 发票的有效性:确保收到的增值税专用发票是合法有效的,避免因使用无效发票而导致的税务风险。

- 合理规划采购和销售:通过分析增值税专用发票的使用情况,企业可以合理规划采购和销售策略,优化资金周转和库存管理。

4. 增值税专用发票的电子化管理趋势是什么?

近年来,随着信息技术的快速发展,增值税专用发票的电子化管理已经成为一种趋势。企业可以通过以下方式提升发票管理的效率:

- 使用电子发票系统:电子发票系统可以实现发票的实时开具、传递和存储,大大提高了工作效率。

- 数据分析与决策支持:电子发票管理系统通常具备数据分析功能,企业可以通过分析发票数据,获得业务趋势和财务状况的洞察,从而支持决策。

- 加强税务合规管理:电子发票系统可以自动生成报表,帮助企业及时了解自身的税务状况,确保合规性。

5. 企业在发票管理中常见的问题有哪些?

在增值税专用发票的进销存管理中,企业可能会遇到一些常见问题,包括:

- 发票丢失或损毁:发票作为重要的财务凭证,一旦丢失或损毁,将影响后续的税务抵扣和财务核算。

- 发票信息错误:开具或接收的增值税专用发票信息不准确,可能导致税务审计中的问题。

- 未及时进行抵扣:企业在收到发票后未及时进行抵扣,可能导致税务负担加重,影响资金流动。

6. 如何避免增值税专用发票管理中的风险?

为了减少增值税专用发票管理中的风险,企业可以采取以下措施:

- 加强员工培训:定期对财务和采购人员进行培训,提高他们对增值税专用发票的认识和管理能力。

- 建立内控制度:制定严格的内控制度,确保发票的开具和接收流程合规、透明。

- 借助技术手段:利用现代化信息管理工具,提升发票管理的效率和准确性,减少人为错误。

7. 增值税专用发票在进销存管理中的未来发展趋势是什么?

随着税务政策的不断变化和信息化技术的进步,增值税专用发票在进销存管理中的应用将迎来新的发展趋势:

- 全面电子化:未来,增值税专用发票的全面电子化将成为常态,企业需积极适应这一变化。

- 智能化管理:借助人工智能和大数据分析,企业将能够更智能地管理增值税专用发票,提高管理效率和决策能力。

- 政策适应性:企业需要密切关注国家税务政策的变化,及时调整发票管理策略,以应对新的合规要求。

增值税专用发票的合理管理对于企业的财务健康和税务合规至关重要。通过建立完善的管理制度和利用现代化的技术手段,企业可以有效提升发票管理的效率,降低风险,优化资金流动。

最后:推荐100+企业管理系统模板免费使用>>>无需下载,在线安装:

地址: https://s.fanruan.com/7wtn5;

阅读时间:8 分钟

阅读时间:8 分钟  浏览量:6581次

浏览量:6581次

《零代码开发知识图谱》

《零代码开发知识图谱》

《零代码

新动能》案例集

《零代码

新动能》案例集

《企业零代码系统搭建指南》

《企业零代码系统搭建指南》