企业管理税有哪些

企业管理税主要包括以下几类:1、增值税,2、企业所得税,3、个人所得税,4、城市维护建设税,5、教育费附加,6、房产税,7、土地使用税,8、印花税。增值税是企业最为常见的税种之一,主要针对企业在生产、经营过程中销售货物或提供劳务所产生的增值额征收。它是现行税制中最重要的间接税之一,具有普遍性和普遍征收的特点。增值税的税率通常分为基本税率和低税率两种,具体税率根据不同的行业和具体情况有所不同。

一、增值税

增值税是企业在生产、经营过程中销售货物或提供劳务所产生的增值额征收的一种税。增值税有以下几个特点:

- 普遍性:几乎所有的企业都需要缴纳增值税。

- 间接性:增值税通常通过价格转嫁给最终消费者。

- 税率多样性:增值税有基本税率和低税率两种,具体税率根据不同的行业和具体情况有所不同。

增值税的计算公式为:

[ \text{应交增值税} = \text{销项税额} – \text{进项税额} ]

其中,销项税额是销售货物或提供劳务时按照销售额和税率计算的税款,进项税额是购买货物或接受劳务时支付的增值税款。

二、企业所得税

企业所得税是对企业的生产经营所得和其他所得征收的一种税。企业所得税的主要特点如下:

- 针对企业利润:企业所得税主要针对企业的净利润征收。

- 税率固定:企业所得税的税率通常是固定的,但不同类型的企业可能享有不同的税收优惠政策。

- 年度申报:企业所得税通常按年度申报和缴纳。

企业所得税的计算公式为:

[ \text{应交企业所得税} = \text{应纳税所得额} \times \text{税率} ]

其中,应纳税所得额是企业的收入减去成本、费用和损失后的净额。

三、个人所得税

个人所得税是对个人的各项所得征收的一种税。个人所得税的主要特点如下:

- 针对个人收入:个人所得税主要针对个人的工资、薪金、劳务报酬、稿酬等各项所得征收。

- 累进税率:个人所得税通常采用累进税率,收入越高,税率越高。

- 按月预扣:个人所得税通常按月预扣预缴,年度汇算清缴。

个人所得税的计算公式为:

[ \text{应交个人所得税} = \text{应纳税所得额} \times \text{税率} – \text{速算扣除数} ]

其中,应纳税所得额是个人的收入减去免税项目和费用后的净额。

四、城市维护建设税

城市维护建设税是对企业和个人在城市维护和建设方面的支出征收的一种税。城市维护建设税的主要特点如下:

- 针对城市维护和建设支出:城市维护建设税主要用于城市的基础设施建设和维护。

- 税率固定:城市维护建设税的税率通常是固定的,根据不同的地区和具体情况有所不同。

- 按季申报:城市维护建设税通常按季申报和缴纳。

城市维护建设税的计算公式为:

[ \text{应交城市维护建设税} = \text{应交增值税} \times \text{税率} ]

其中,应交增值税是企业的增值税应纳税额。

五、教育费附加

教育费附加是对企业和个人在教育方面的支出征收的一种税。教育费附加的主要特点如下:

- 针对教育支出:教育费附加主要用于教育事业的发展和教育设施的建设。

- 税率固定:教育费附加的税率通常是固定的,根据不同的地区和具体情况有所不同。

- 按季申报:教育费附加通常按季申报和缴纳。

教育费附加的计算公式为:

[ \text{应交教育费附加} = \text{应交增值税} \times \text{税率} ]

其中,应交增值税是企业的增值税应纳税额。

六、房产税

房产税是对企业和个人拥有的房产征收的一种税。房产税的主要特点如下:

- 针对房产:房产税主要针对企业和个人拥有的房产征收。

- 税率固定:房产税的税率通常是固定的,根据不同的地区和具体情况有所不同。

- 按年申报:房产税通常按年申报和缴纳。

房产税的计算公式为:

[ \text{应交房产税} = \text{房产原值} \times \text{税率} ]

其中,房产原值是企业或个人拥有的房产的原始价值。

七、土地使用税

土地使用税是对企业和个人使用的土地征收的一种税。土地使用税的主要特点如下:

- 针对土地:土地使用税主要针对企业和个人使用的土地征收。

- 税率固定:土地使用税的税率通常是固定的,根据不同的地区和具体情况有所不同。

- 按年申报:土地使用税通常按年申报和缴纳。

土地使用税的计算公式为:

[ \text{应交土地使用税} = \text{土地面积} \times \text{税率} ]

其中,土地面积是企业或个人使用的土地的面积。

八、印花税

印花税是对企业和个人签订合同、书据等征收的一种税。印花税的主要特点如下:

- 针对合同和书据:印花税主要针对企业和个人签订的各种合同和书据征收。

- 税率固定:印花税的税率通常是固定的,根据不同的合同和书据有所不同。

- 按次申报:印花税通常按次申报和缴纳。

印花税的计算公式为:

[ \text{应交印花税} = \text{合同金额} \times \text{税率} ]

其中,合同金额是企业或个人签订的合同的金额。

总结

企业管理税主要包括增值税、企业所得税、个人所得税、城市维护建设税、教育费附加、房产税、土地使用税和印花税。这些税种各有特点,企业需要根据自身的经营情况和税务政策,合理安排税务管理工作。建议企业在日常经营中,建立健全税务管理制度,加强税务筹划,确保依法纳税,避免税务风险。

简道云官网:https://www.jiandaoyun.com/register?utm_src=wzseonl

相关问答FAQs:

FAQ 1: 企业管理税包括哪些主要税种?

企业管理税是指企业在经营过程中需要缴纳的各类税费,主要包括增值税、企业所得税、个人所得税和营业税等。增值税是企业销售商品或提供服务时需缴纳的税种,通常按销售额的一定比例计算。企业所得税则是企业在盈利后需缴纳的税收,通常按净利润的25%征收。个人所得税适用于企业雇员的工资收入,税率依据收入水平而定。此外,一些行业特有的税种,比如资源税、环境保护税等,也可能影响企业的税务管理。合理规划企业管理税务,有助于提升企业的盈利能力和竞争力。

了解企业管理税的具体内容,可以帮助企业合理合规地进行税务规划,确保在法律允许的范围内降低税负,提高资金使用效率。企业在税务管理过程中,建议咨询专业的税务顾问,确保遵循最新的税法法规,避免因税务问题引发的法律风险。

FAQ 2: 企业如何有效管理税务,降低税负?

在企业经营中,税务管理是一个不可忽视的重要环节。企业可以通过合理的税务筹划来降低税负,提高经济效益。税务筹划的方式多种多样,包括利用税收优惠政策、选择适合的企业组织形式、合理安排收入和支出等。比如,在某些地区,企业可以享受当地政府提供的税收优惠政策,减轻企业的税收负担。同时,企业可根据自身情况选择适合的税务登记方式,如小规模纳税人或一般纳税人,以便享受不同的税率和优惠。

此外,企业还应定期进行税务审计,确保自身的税务申报与实际经营情况相符,避免因未申报或错报而产生的罚款。有效的税务管理不仅能够降低企业的税负,还能提高企业的资金使用效率,促进企业的可持续发展。

FAQ 3: 企业在税务管理中常见的误区有哪些?

企业在进行税务管理时,常常会陷入一些误区,导致不必要的税务风险和财务损失。首先,有些企业错误地认为只要按时申报缴税就不需要关注税务筹划,事实上,主动进行税务筹划能够为企业节省可观的费用。其次,部分企业在选择税务登记方式时缺乏足够的了解,可能导致选择不当,影响企业的税负和经营灵活性。再次,企业在处理费用报销时,未能严格按照税法要求进行合规操作,容易导致不必要的税务问题。

为避免这些误区,企业应加强税务知识的学习,定期参加相关培训,提升财务人员的专业素养。同时,建立健全的税务管理制度,确保每一项税务操作均符合国家法规,避免因无知导致的法律责任。通过全面了解税务管理的相关知识,企业可以在复杂的税务环境中游刃有余,保证自身的合法权益。

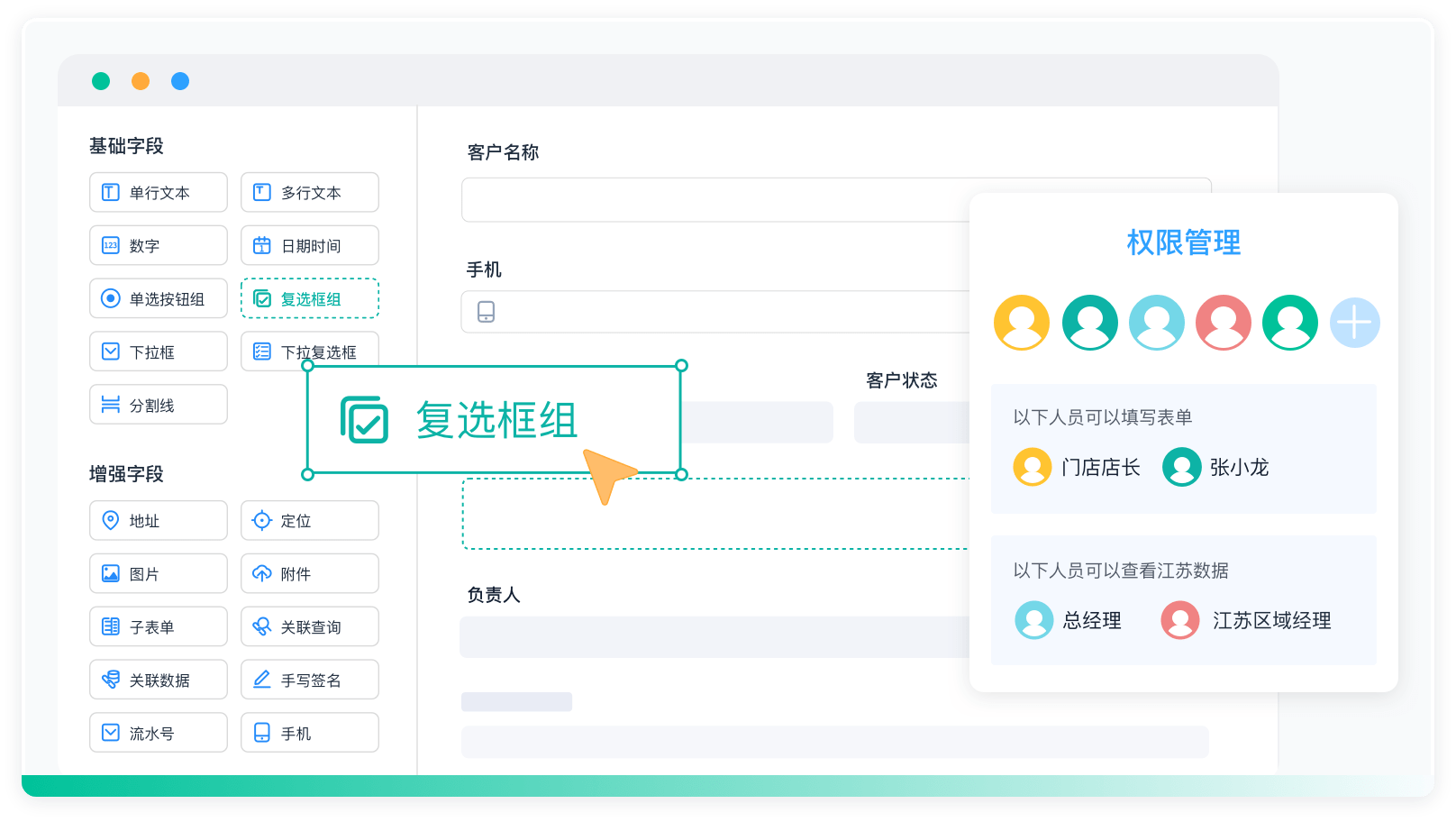

最后推荐:分享一个好用的业务管理系统,注册直接试用:

https://www.jiandaoyun.com/register?utm_src=wzseonl

100+企业管理系统模板免费使用>>>无需下载,在线安装:

https://s.fanruan.com/7wtn5

阅读时间:8 分钟

阅读时间:8 分钟  浏览量:3182次

浏览量:3182次

《零代码开发知识图谱》

《零代码开发知识图谱》

《零代码

新动能》案例集

《零代码

新动能》案例集

《企业零代码系统搭建指南》

《企业零代码系统搭建指南》